《2021年新造船市場(chǎng)總結(jié)與展望》

新造船三大指標(biāo)

新簽訂單:2021年新簽訂單為2014年以來(lái)最高水平�。今年前11個(gè)月全球共簽訂1,561艘新船��,合4,421萬(wàn)修正總噸�����。以修正總噸計(jì)已達(dá)去年全年簽單的兩倍,較2008年以來(lái)的平均每年簽單量增長(zhǎng)32%�����?�?紤]到訂單延遲報(bào)道等因素�����,預(yù)計(jì)2021年全年簽單量將突破1,600艘���。

交付量:全球船舶交付總體保持穩(wěn)定�����,2021年前11個(gè)月共交付1,365艘新造船�����,合7,994萬(wàn)載重噸��。盡管中韓主要造船廠在目前手持訂單充足的情況下展現(xiàn)了產(chǎn)能的彈性(表現(xiàn)為船位安排和調(diào)整具有一定靈活度)��,但考慮到前兩年新船訂單的減少��,預(yù)計(jì)2021年全年全球交付量在8,600萬(wàn)載重噸左右�,較2020年交付水平略有下降����,降幅為3%�。

手持訂單:由于新船訂單大幅增加,全球手持訂單規(guī)模也有所增長(zhǎng)���。截止12月1日�,全球手持訂單共計(jì)3,313艘船����,合9,007萬(wàn)修正總噸�,較年初手持訂單水平上升17%。但是當(dāng)前手持訂單占船隊(duì)運(yùn)力比重仍處于歷史低位��,以載重噸計(jì)僅為9.4%(2008/2009年時(shí)��,該比例高達(dá)50%)����。

綠色轉(zhuǎn)型:新簽訂單的系列環(huán)保方案表明航運(yùn)業(yè)正在不斷加速推進(jìn)綠色轉(zhuǎn)型�。今年使用替代燃料的新造船訂單進(jìn)一步增長(zhǎng):全球共簽訂371艘替代燃料船舶訂單����,合1,596萬(wàn)修正總噸����,占到同期新簽訂單總量的36%�����。當(dāng)前���,雙燃料訂單以大型船舶為主��。其中超巴拿馬型集裝箱船����、VLCC和好望角型散貨船手持訂單中替代燃料船舶占比分別為23%、26%和13%�����。

造船國(guó)

造船國(guó)概覽:2021年�����,全球新簽訂中以修正總噸計(jì)中國(guó)、韓國(guó)�����、日本三國(guó)的接單占比分別為49%、38%����、9%。三大造船國(guó)中日本份額進(jìn)一步縮小���,日本手持訂單進(jìn)一步減少(雖然日本訂單的統(tǒng)計(jì)通常相對(duì)滯后,后續(xù)會(huì)有向上修正的很大可能性)�。中國(guó)和韓國(guó)競(jìng)爭(zhēng)激烈;中韓新簽訂單年化同比增長(zhǎng)100%+���,推動(dòng)手持訂單的增長(zhǎng)�。主要造船國(guó)/地區(qū)具體評(píng)述詳見(jiàn)報(bào)告�。

產(chǎn)能整合:今年全球接單船廠數(shù)量進(jìn)一步下降����,主要造船國(guó)行業(yè)集中度不斷提高�����?��?死松芯款A(yù)計(jì)當(dāng)前造船產(chǎn)能較2008年減少40%��,激烈市場(chǎng)競(jìng)爭(zhēng)下�,主要造船國(guó)紛紛進(jìn)行產(chǎn)能整合����。未來(lái)隨著新簽訂單的上升造船產(chǎn)能有望小幅上漲���。另一方面��,航運(yùn)業(yè)環(huán)保議程給主要造船國(guó)帶來(lái)了挑戰(zhàn)和機(jī)遇�����。但是面臨未來(lái)技術(shù)的更替�,各造船國(guó)都在加大環(huán)保技術(shù)�、智能制造及供應(yīng)鏈的投資���。規(guī)模效益���,自動(dòng)化技術(shù)的提高����,產(chǎn)能集成度的增加也將大大提高船廠產(chǎn)能利用率�。當(dāng)前三大造船國(guó)的產(chǎn)能整合進(jìn)度詳見(jiàn)報(bào)告。

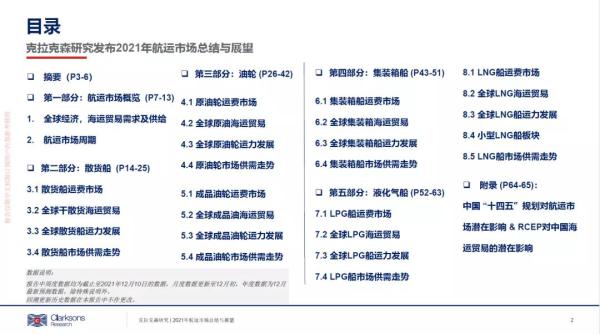

《2021年航運(yùn)市場(chǎng)總結(jié)與展望》

全球經(jīng)濟(jì)�、海運(yùn)供需及航運(yùn)周期

經(jīng)濟(jì)綜述:隨著疫苗的推出和廣泛使用���,2021年各國(guó)先后進(jìn)入經(jīng)濟(jì)重啟模式,全球各國(guó)和地區(qū)已經(jīng)推出總計(jì)16萬(wàn)億美元以上財(cái)政刺激(其中美國(guó)的經(jīng)濟(jì)刺激達(dá)到近6萬(wàn)億美金)來(lái)提振經(jīng)濟(jì)�。IMF預(yù)計(jì)全球經(jīng)濟(jì)增速達(dá)到5.9%���,這將是全球近50年以來(lái)最強(qiáng)勁的增長(zhǎng)��。不過(guò)各國(guó)從疫情中復(fù)蘇的進(jìn)程依然不同步�����。疫情后中國(guó)經(jīng)濟(jì)率先復(fù)蘇����,增速在2021年逐步回歸正常,但這一過(guò)程被包括疫情防控��,部分地產(chǎn)商債務(wù)違約,限電等眾多事件影響����。2022年中國(guó)再次強(qiáng)調(diào)以“穩(wěn)”為主,關(guān)注潛在的跨周期調(diào)節(jié)政策���。此外全球經(jīng)濟(jì)在今年快速?gòu)?fù)蘇過(guò)程中也伴隨著通脹和債務(wù)的快速上升����,這也將加快各國(guó)疫情后的刺激政策在2022年退出�����,尤其是美國(guó)財(cái)政收緊�����,潛在將影響明年全球經(jīng)濟(jì)表現(xiàn)�。

貿(mào)易綜述:全球海運(yùn)貿(mào)易自今年2月份開(kāi)始恢復(fù)增長(zhǎng)���,反彈強(qiáng)勁���。今年前10個(gè)月,全球海運(yùn)貿(mào)易量月平均增速達(dá)到3.8%�����。干散貨�����,集裝箱貨物貿(mào)易量強(qiáng)勁回升是今年全球海運(yùn)貿(mào)易的主要推動(dòng)力����,同比分別增長(zhǎng)4.1%和6.6%����。全球海運(yùn)貿(mào)易量預(yù)計(jì)在2021年增長(zhǎng)3.7%至119.6億噸,實(shí)現(xiàn)V型反彈�����。2022年海運(yùn)貿(mào)易量有望進(jìn)一步增長(zhǎng)3.5%達(dá)到123.9億噸。

供給綜述:2021年全球船隊(duì)運(yùn)力規(guī)模增長(zhǎng)總體可控����,其中油輪增速降至1.7%��,干散貨船和集裝箱船運(yùn)力增速放緩至3.5%左右��,液化氣體船運(yùn)力增速保持較高增速?�!笆录蓴_”持續(xù)對(duì)部分細(xì)分市場(chǎng)的運(yùn)力供給造成影響(特別是在集裝箱船和干散貨船市場(chǎng))�����,導(dǎo)致市場(chǎng)實(shí)際活躍運(yùn)力短缺���。油輪市場(chǎng)則受到儲(chǔ)油運(yùn)力釋放的壓力��,實(shí)際運(yùn)力供給同比大增(目前儲(chǔ)油運(yùn)力占比下降至全球船隊(duì)的4%)此外�����,盡管油輪拆解量創(chuàng)歷史第二高水平��,但仍低于市場(chǎng)預(yù)期�����。氣體船活躍運(yùn)力供給仍主要受巴拿馬運(yùn)河冬季通過(guò)時(shí)間延長(zhǎng)的影響�,但今年至今影響程度尚不及前兩年���。隨著運(yùn)費(fèi)市場(chǎng)回暖����,全球遠(yuǎn)洋貨船整體平均航速較去年5月最低時(shí)期略有回升���。

運(yùn)費(fèi)綜述:年初至今,2021年克拉克森海運(yùn)指數(shù)平均值上漲至28,311美金/天���,較去年全年平均值上漲90%�。這是該指數(shù)自2008年后最好的表現(xiàn)����?����?死松_\(yùn)指數(shù)全年強(qiáng)勁的表現(xiàn)主要受到持續(xù)上漲的散貨船和集裝箱船收益的共同推動(dòng)。2021年年初至今��,干散貨船運(yùn)費(fèi)平均值同比大漲190%�,集裝箱船租金則持續(xù)創(chuàng)出歷史新高,較去年同期平均值高257%(詳見(jiàn)下面對(duì)各細(xì)分市場(chǎng)的回顧)���。2021年全球海運(yùn)貿(mào)易復(fù)蘇支撐運(yùn)費(fèi)市場(chǎng)���,但“事件干擾”帶來(lái)的有利影響(特別是對(duì)運(yùn)力供給的影響)依然起到非常重要的作用。

中國(guó)聚焦:中國(guó)海運(yùn)進(jìn)口量受下半年原油和鐵礦石進(jìn)口低迷影響,前10個(gè)月進(jìn)口量小幅下滑1%至23.8億噸���。2021年中國(guó)海運(yùn)進(jìn)口量占全球海運(yùn)貿(mào)易比重預(yù)計(jì)小幅下滑至24%(2020年為25%)���。國(guó)內(nèi)公布的眾多政策(房地產(chǎn)調(diào)控,粗鋼限產(chǎn)����,產(chǎn)能/環(huán)保檢查等)對(duì)部分細(xì)分市場(chǎng)的海運(yùn)貿(mào)易需求影響依然非常大,特別是在大宗散貨����,原油等原材料進(jìn)口方面�。下半年國(guó)內(nèi)港口防疫政策的加強(qiáng)也對(duì)干散貨船供給端產(chǎn)生較大影響��。此外����,2021年政府公布的十四五計(jì)劃,2035遠(yuǎn)景目標(biāo)以及遠(yuǎn)期碳排放目標(biāo)��,預(yù)計(jì)短期內(nèi)將繼續(xù)支持海運(yùn)市場(chǎng)需求(特別是在糧食,小宗散貨和能源方面)���,中長(zhǎng)期對(duì)航運(yùn)業(yè)產(chǎn)生潛在的廣泛影響

by 廣東臺(tái)灣專線